Rozložení příjmů jako optimalizace – část 1. (příjmy fyzických osob)

V praxi se velmi často setkávám s nespokojeností podnikatelů s vyššími příjmy. Tuto nespokojenost vyvolává pravidelně nutnost odvádět vysoké sociální a zdravotní pojištění, DPH, daň z příjmů, případně i zálohy na daň z příjmů. Jak podnikání roste, rostou odvody a „daň z úspěchu“. Všechny daně jsou výsledkem úspěšného podnikání. V tomto článku vám chci ukázat, proč je dobré rozložit své příjmy do různých zdrojů a jaké výhody tato diverzifikace přináší.

Výhody rozložení příjmů obecně

Diverzifikace podnikatelských aktivit jako cílený proces vás, jako podnikatele, chrání. Vaším cílem by mělo být rozložení příjmů mezi různé zdroje, a to jak z pohledu předmětu podnikání, tak třeba i z pohledu vlastnění majetku. Taková snaha je logickým výsledkem poznání, že žádný podnikatel není stoprocentně úspěšný, ostatně – dobrý podnikatel vyhodnocuje rizika spojená s jeho podnikáním pravidelně. Optimální je tedy stav, kdy vás netrápí, že některý váš projekt nebude úspěšný, protože celkový (či klíčový, základní) příjem bude zachován. Díky rozložení podnikání nikdy neriskujete vše, a to i za cenu, že některé projekty nebudou tak úspěšné jako jiné. Celek bude vždy stabilnější a jako bonus odvedete menší daně.

Samostatným pohledem na věc je právě daňová optimalizace. Naše daňová legislativa je nastavena na kombinování různých příjmů a se souběhy počítá už v samotném přiznání k dani z příjmů pro fyzické osoby.

Souběhy příjmů fyzický osob

Pro potřeby výpočtu celkového základu daně existuje 5 dílčích základů daně z příjmů fyzických osob:

- § 6 příjmy ze závislé činnosti: zaměstnání, dohody…

- § 7 samostatně výdělečná činnost: podnikání, podíl na zisku ve vlastním SRO, příjmy podle zvláštní legislativy (například příjmy z duševního vlastnictví)

- § 8 kapitálové příjmy: typicky dividendy

- § 9 příjmy z pronájmu dlouhodobého majetku: obvykle pronájmu nemovitosti, často také stroje či zařízení, automobilu…

- § 10 ostatní příjmy: například obchodování s cennými papíry (nikoliv výnosy z držení těchto cenných papírů), prodej nemovitosti, příležitostné příjmy přesahující limit…

Ač se to nezdá, už v tomto okamžiku existuje několik možností, jak příjmy rozložit. Nejčastějším řešením je kombinace zaměstnání a příjmů z pronájmu nebo podnikání.

Zaměstnání plus živnost jako činnost vedlejší

Zaměstnání je stále činností závislou a mnoho zaměstnanců si chce smysluplně přivydělat. Je jedno, zda patříte mezi mladou generaci tvořící obsah na Youtube či Twitch, nebo jste dáma s letitými zkušenostmi, která chce na trzích prodávat své domácí marmelády. Můžete po večerech programovat, mít malý e-shop s dřevěnými hračkami nebo o víkendu sepisovat jídelníčky, trénovat, tvořit grafiku, být hodinovým manželem… Jakákoliv činnost, kterou vykonáváte pravidelně za účelem dosažení zisku je podnikáním a potřebujete živnostenské oprávnění.

Co vás čeká a nemine:

- První rok podnikání nemusíte hradit zálohy na sociální a zdravotní pojištění. To vám pomůže v začátcích vyřešit nedostatek finančních prostředků. Pokud příjmy máte, je ale lepší kontaktovat účetní a zjistit, jak velké odvody vás čekají, a zálohy případně začít co nejdříve hradit.

- V termínu do 31.3. (nebo 30.4. podáváte-li elektronicky), odevzdáváte daňové přiznání k dani z příjmů, do kterého zahrnete příjmy ze zaměstnání a příjmy z podnikání. Ze zisku (tedy po odečtení nákladů) zaplatíte daň 15 %.

- Jednou za rok podáte „Přehled příjmů a výdajů OSVČ“ na sociální správu a svou zdravotní pojišťovnu. Tím vyúčtujete své příjmy a zaplatíte sociální a zdravotní pojištění.

- Neplatí pro vás povinné minimální zálohy tak, jako je tomu u činnosti hlavní. Zálohy se vypočítají z výsledků podnikání z předchozího roku.

Proč je tedy vedlejší činnost z hlediska daní a odvodů zajímavá? Máte možnost využít výdajové paušály a v případě, že nepřesáhnete tzv. rozhodnou částku, neplatíte sociální pojištění.

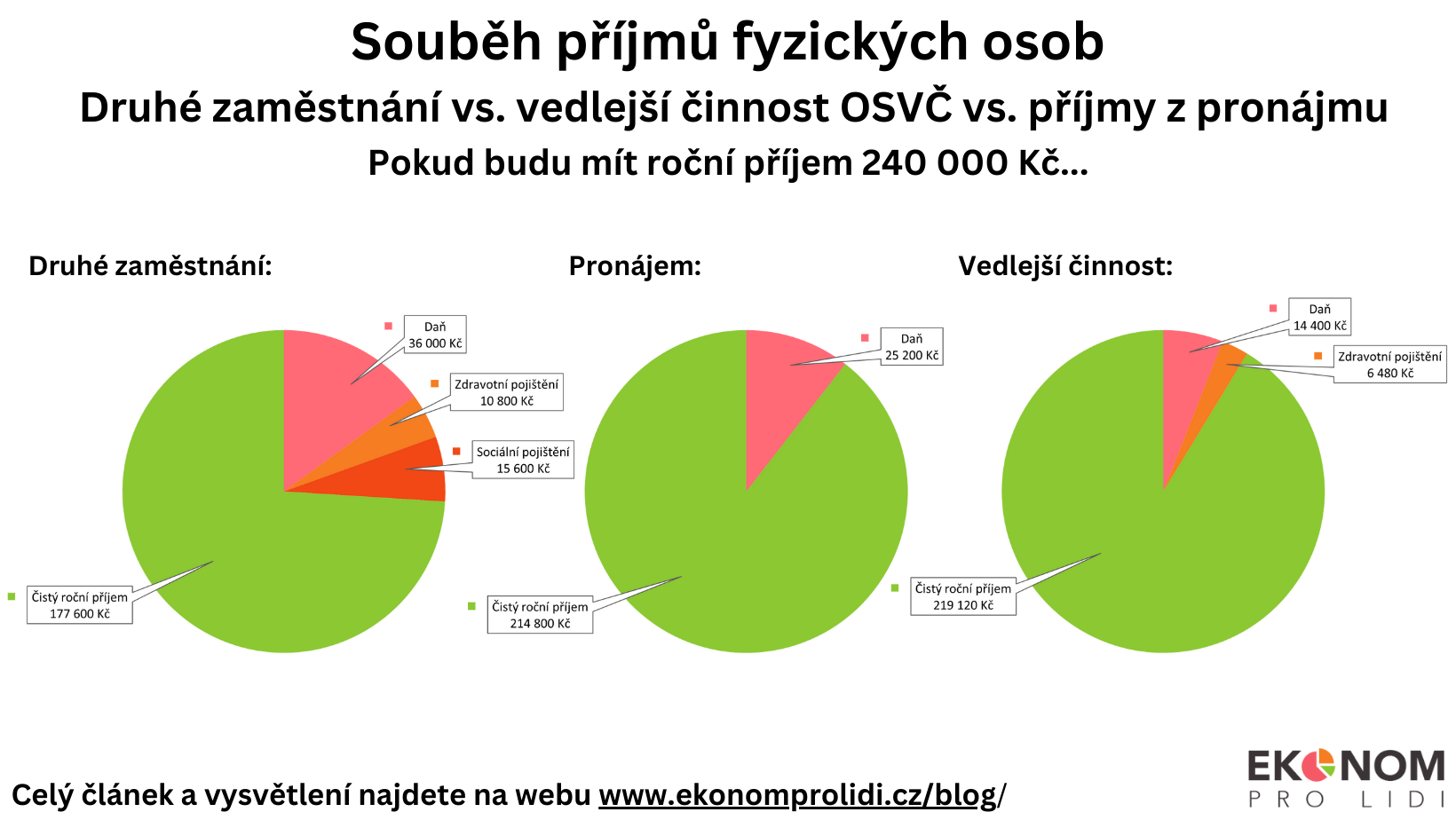

Příklad zdanění vedlejší činnosti:

Každý měsíc si vyděláte 20.000,- Kč na činnost vedlejší. Váš příjem je tedy 240.000,- Kč ročně. V případě, že je vaše činnost volná, uplatníte 60% výdajový paušál a daníte pouze 40 % vašich příjmů. Pokud máte činnost řemeslnou, máte nárok dokonce na 80% výdajový paušál a daníte pouze 20 % vašich příjmů.

Daň: 240.000 x 0,4 (základ daně po uplatnění výdajového paušálu) x 0,15 (sazba daně) = 14.400,- Kč

Sociální pojištění: základ daně je 96.000,- Kč. Rozhodná částka pro rok 2023 je 96.777 Kč. Váš základ daně je tedy nižší než rozhodná částka a vy sociální pojištění vůbec neplatíte!

Zdravotní pojištění: 96.000 x 0,5 (základ pro zdravotní pojištění) x 0,135 (sazba ZP) = 6.480,- Kč

Celkem tedy odvedete 14.400,- Kč na dani z příjmů a 6.480,- Kč na zdravotní pojištění. Celkem 20.880,- Kč za uplynulý rok. Čistý roční příjem činí po odečtu daně a odvodu na zdravotní pojištění 219.120,- Kč. Celková míra zdanění vašeho vedlejšího příjmu je pouze 8,7 %.

Aby bylo zřejmé, jak výhodné je podnikat na činnost vedlejší, je třeba si uvědomit, že v případě druhého zaměstnání s hrubou mzdou 20.000,- Kč měsíčně je vaše čistá měsíční mzda pouhých 14.800,- Kč měsíčně (3.000,- Kč záloha na daň z příjmů, 1.300,- Kč sociální a 900,- Kč zdravotní pojištění). Čistý roční příjem je 177.600,- Kč, tedy o celých 41.520,- Kč nižší v porovnání s podnikáním na činnost vedlejší.

Výhodou může být také ochota firem stát se vašimi klienty v případě, že mohou služby odebírat „na fakturu“, místo aby vytvářeli plnohodnotné pracovní místo na částečný úvazek. Náklady firmy na zaměstnání člověka převyšují hrubou mzdu. Moci pracovat pro více firem jako živnostník může být při získávání vedlejšího příjmu velmi důležité.

Zaměstnání a příjmy z pronájmu

Druhou, výše zmíněnou možností, jak rozložit své příjmy, je cestou pro ty, kdo již mají nějaký dlouhodobý majetek. Může to být zděděná nemovitost, rekreační objekt, nebo málo využívaná dodávka, či vybavená truhlářská dílna. Pokud sami majetek nevyužíváte, můžete ho pronajmout.

Příjem z pronájmu je samostatným dílčím základem daně (podle § 9 ZDP) a nevyžaduje živnostenské oprávnění. Stejně jako u živnosti však můžete při stanovení základu daně využít výdajový paušál. U pronájmu je ve výši 30 % příjmů. U pronájmu nemovitostí stojí za to porovnat výdajový paušál s možností evidování skutečných nákladů (zejména odpisů), ale to je na zvážení u každého jednotlivého případu.

A teď to zajímavé! Příjmy z pronájmu nevstupují do základu pro výpočet sociálního a zdravotního pojištění. Lidsky řečeno: Z příjmů z pronájmu neplatíte sociální a zdravotní pojištění nikdy.

Příklad zdanění příjmů z pronájmu:

Po babičce jste získali malou chaloupku se zahradou. Sami objekt nevyužijete kvůli velké vzdálenosti od bydliště. Pronájem nemovitosti jste stanovili na 12.000,- Kč měsíčně. Současně vlastníte dodávku vhodnou pro přepravu více osob, kterou využíváte pouze o víkendu. Váš kamarád/příbuzný má SRO, které by dodávku mohlo využívat v týdnu. Domluvíte se na využití dodávky za 8.000,- Kč měsíčně. Celkové příjmy z pronájmu jsou tedy opět 20.000,- Kč měsíčně, stejně jako v příkladu výše. Váš roční příjem 240.000,- Kč uvedete do daňového přiznání, využijete výdajový paušál 30 %.

Daň: 240.000 x 0,7 x 0,15 = 25.200,- Kč

Sociální a zdravotní: vůbec neřešíte, nic neplatíte.

Čistý roční příjem: 214.800,- Kč

Ačkoliv samotná daň je v tomto případě vyšší než u podnikání na činnost vedlejší, celková míra zdanění je 10,5 %. A čistý příjem v porovnání s případným zaměstnáním je opět významně vyšší.

Rizika a náklady spojené s rozložením příjmů

Pokud uvažujete o dalším příjmu, věřte, že z pohledu daní je druhé zaměstnání nejméně výhodnou cestou. Bohužel, jak už to tak bývá, nic není tak jednoduché, jak by se mohlo z marketingu některých účetních společností a daňových poradců zdát. A tak se pojďme podívat i na druhou stranu věci.

Daňové přiznání vám již nezpracují v práci. Alespoň ne zadarmo. Pokud narazíte na prima paní účetní, možná vám vyjde vstříc a s přiznáním vám pomůže. Není to však její povinnost, jde jen o její dobrou vůli. V případě, že využijete možnosti podnikat na činnost vedlejší, kromě daňového přiznání vás čekají také přehledy pro sociální správu a zdravotní pojišťovnu. Netrapte se s daněmi sami, nebojte se říct si o pomoc profesionálům.

S podnikám i s pronájmem jsou spojené náklady a také další povinnosti, které jsme v našich ideálních příkladech pro větší názornost nezvažovali. Ale vy na ně nesmíte zapomenout:

- S živností vám bude zřízena datová schránka. Je nutné se naučit ji obsluhovat.

- Pokud budete k propagaci služeb využívat reklamu (typicky na Googlu, Instagramu, nebo Facebooku), nebo budete potřebovat službu z jiného členského státu od plátce daně (licenci k softwaru, placené uložiště od Googlu…), informujte se o problematice Osoby identifikované k DPH.

- Myslete na včasnou úhradu všech daní: daně z nemovitostí, daně silniční (pokud pronajímáte vozidlo, kterého se týká), odvod DPH za osobu identifikovanou k DPH…

- Mějte oddělený účet pro podnikání/pronájem. Není to nutnost, ale vždy je dobré mít finance odděleny.

- Najděte si dobrou účetní, která bude souznít s vaším přístupem k podnikání či získání příjmů. Pravidelně s ní komunikujte a nelitujte peněz, které vás budou její znalosti stát.

Daňová úspora plynoucí z diverzifikace příjmů může být zajímavým tématem. Zatím jsme probrali jen první část. V dalších článcích této série se podíváme na možnost založit si SRO nebo budovat rodinný podnik.

Líbí se vám naše články? Sledujte nás na našem Instagramu nebo Facebooku.

Chcete se zeptat? Napište nám přes kontaktní formulář, nebo položte svůj dotaz do naší poradny pro podnikatele.